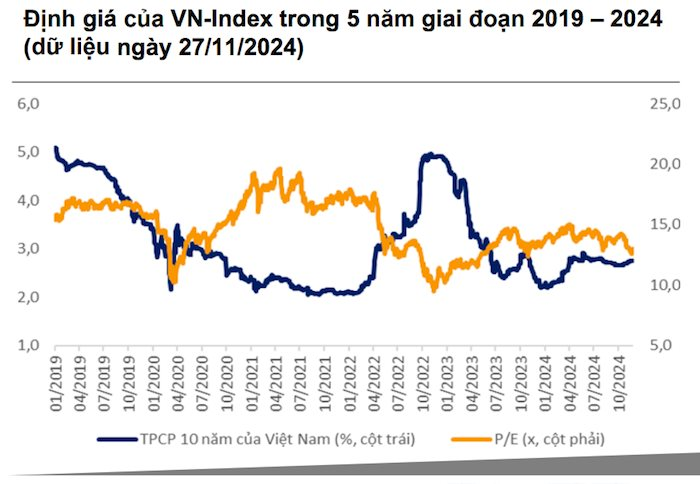

Trong báo cáo chiến lược mới cập nhật, Chứng khoán VNDirect cho biết định giá P/E của VN-Index đang ở mức hấp dẫn bởi chiết khấu 10,3% so với trung bình 5 năm. Ước tính P/E trượt tại cuối năm 2024 sẽ trong khoảng 12,5-13 lần. Nhóm phân tích kỳ vọng tăng trưởng EPS sẽ tiếp tục cải thiện mạnh mẽ trong quý 4/24.

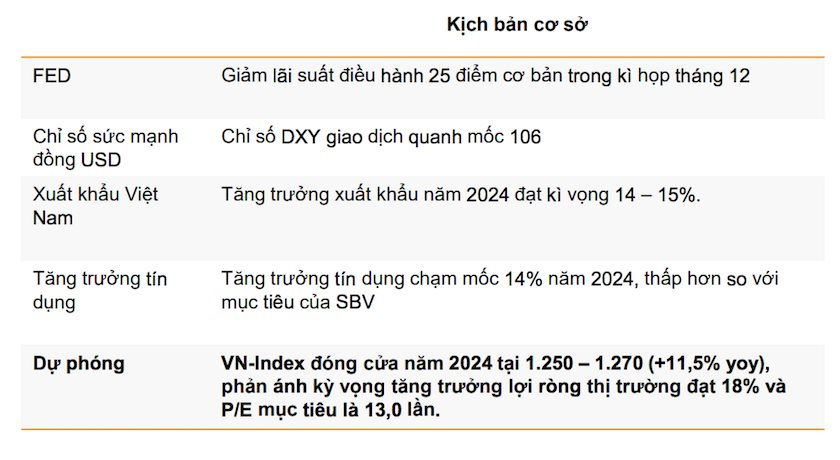

Thêm vào đó, thị trường cũng đã phản ánh phần lớn những rủi ro về các chính sách đề xuất của Tổng thống đắc cử Donald Trump, điều đã đẩy chỉ số DXY chạm mức 107. Tuy nhiên, VNDirect tin rằng Fed sẽ tiếp tục cắt giảm lãi suất trong cuộc họp tháng 12 sắp tới. Điều này có thể làm hạ nhiệt chỉ số DXY, qua đó giảm áp lực lên tỷ giá VND và tạo điều kiện cho NHNN có thể tập trung hơn vào hỗ trợ thanh khoản hệ thống và tăng trưởng tín dụng.

" Những yếu tố này có thể tác động tích cực tới thanh khoản thị trường chứng khoán và tâm lý nhà đầu tư, qua đó thúc đẩy chỉ số P/E của thị trường lên cao hơn vào cuối năm ", báo cáo nêu rõ.

Nếu xét theo định giá P/B, VN-Index hiện tại đang tương đối hấp dẫn khi giao dịch ở mức 1,6x lần giá trị sổ sách, chiết khấu 19,6% so với mức trung bình 5 năm

Áp lực tỷ giá kỳ vọng được kiểm soát trong tháng 12

Về tình hình vĩ mô, chỉ số CPI của Mỹ cho thấy dấu hiệu tăng trở lại vào tháng 10, dẫn đến những phát biểu thận trọng hơn từ Chủ tịch Powell về kế hoạch cắt giảm lãi suất của Fed.

Tuy nhiên, VNDirect cho rằng các động thái thận trọng của Fed có thể bắt đầu từ năm 2025 sau khi ông Trump chính thức nhậm chức Tổng thống, và khả năng cao Fed vẫn sẽ cắt giảm lãi suất theo kế hoạch vào tháng 12 năm nay.

DXY hiện là một trong những chỉ báo được theo dõi sát sao nhất trên thị trường, vì áp lực tỷ giá có thể tác động trực tiếp đến chính sách tiền tệ của NHNN Việt Nam.

Nhóm phân tích kỳ vọng áp lực tỷ giá sẽ được kiểm soát trong tháng 12 nhờ vào sự cải thiện nguồn cung USD từ: 1) Thặng dư thương mại duy trì ở mức cao và các doanh nghiệp xuất khẩu thường bán ngoại tệ cho ngân hàng vào cuối năm để đáp ứng nhu cầu mua sắm trong nước và chi trả lương, thưởng; 2) Tăng trưởng tích cực trong vốn FDI thực hiện; 3) Tháng 12 là thời điểm cao điểm của dòng kiều hối đổ vào Việt Nam.

Thời điểm thích hợp để phân bổ vốn và tích lũy cổ phiếu

Về chỉ số VN-Index, chỉ số chính của TTCK hiện đang giao dịch tích lũy trong khoảng 1.200–1.300 điểm, với thanh khoản giao dịch dần suy giảm sau một thời kỳ bán ròng mạnh từ các nhà đầu tư nước ngoài.

Trong kịch bản cơ sở, VNDirect cho rằng VN-Index sẽ dao động quanh mức 1.250–1.270 điểm vào cuối năm nay, dựa trên giả định tăng trưởng lợi nhuận ròng của thị trường đạt 18% và mức P/E mục tiêu là 13,0 lần. Mức P/E mục này thấp hơn mức P/E cuối năm 2023 là 13,4 lần.

Mặc dù tăng trưởng kinh tế và bức tranh lợi nhuận của các công ty niêm yết đã có sự cải thiện, nhưng những điều tích cực này chưa được phản ánh đầy đủ vào định giá thị trường, bởi: (1) mức bán ròng kỷ lục từ các nhà đầu tư nước ngoài, (2) áp lực tỷ giá và căng thẳng thanh khoản lớn hơn trong những tháng cuối năm nay so với cùng kỳ năm 2023.

Với mức định giá hiện tại và bối cảnh kinh tế vĩ mô, các chuyên viên phân tích cho rằng đây là thời điểm thích hợp để các nhà đầu tư dài hạn chủ động phân bổ vốn và tích lũy cổ phiếu nhằm xây dựng danh mục cho năm 2025.

Tuy vậy, do thị trường vẫn chưa xác lập được xu hướng tăng vững chắc, việc sử dụng đòn bẩy tài chính quá mức có thể gây phản tác dụng và gia tăng rủi ro. Các nhà đầu tư được khuyến nghị áp dụng chiến lược phân bổ vốn thận trọng.