Trong báo cáo thị trường tôn mạ 8 tháng đầu năm, Chứng khoán Rồng Việt (VDSC) cho biết sản lượng tiêu thụ tôn mạ ghi nhận mức tăng trưởng tốt ở cả thị trường nội địa và xuất khẩu.

8 tháng đầu năm, lũy kế tổng sản lượng tiêu thụ nội địa đạt hơn 1.527 nghìn tấn, tăng gần 19% so với cùng kỳ năm 2023. Thị trường miền Nam tiếp tục dẫn đầu về sản lượng tiêu thụ nội địa với 922.951 tấn, chiếm 60,4% tổng sản lượng. Tuy nhiên, thị trường miền Bắc có xu hướng tăng trưởng sản lượng tốt hơn (+21,8%), nhờ vào sự phục hồi của ngành bất động sản tương đối tốt so với thị trường trong Nam.

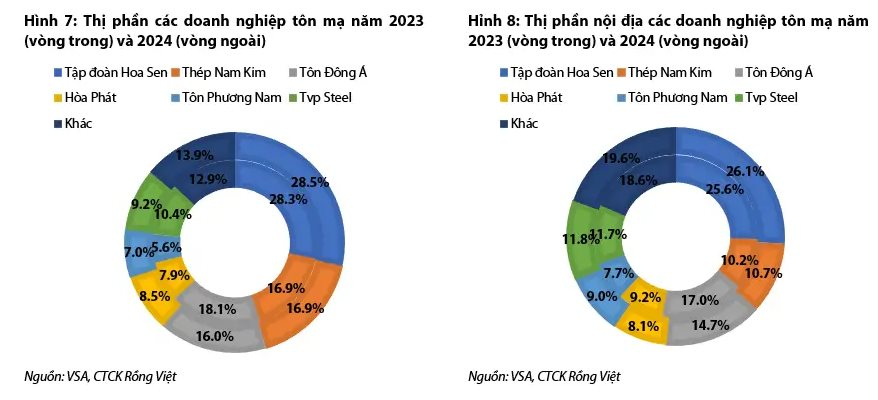

VDSC cho biết, Tập đoàn Hoa Sen (HSG) tiếp tục giữ vững vị trí dẫn đầu thị phần nội địa, với sản lượng lũy kế chiếm 34% tại khu vực miền Bắc và 21% tại miền Nam, tăng 0,5% về thị phần trong 8 tháng đầu năm 2024. Thép Nam Kim (NKG) cũng ghi nhận thị phần tăng 0,5 điểm %, trong khi Tôn Đông Á (GDA) sụt giảm 2,3% (do công ty đã chạy hết công suất của các nhà máy hiện tại).

Về xuất khẩu, các doanh nghiệp dẫn đầu về sản lượng xuất khẩu lần lượt là HSG với 651.779 tấn (+53,9% so với cùng kỳ), NKG đạt 458.300 tấn (+27,8%), và GDA với 363.855 tấn (+27,4%).

Triển vọng doanh nghiệp tôn mạ nửa cuối năm 2024

Về sản lượng, nhóm phân tích dự báo năm 2024 ngành tôn mạ có thể đạt 2,3 triệu tấn (+11% so với 2023), xuất khẩu đạt gần 2,9 triệu tấn (+30% so với 2023).

Tương ứng trong quý 4, sản lượng nội địa và xuất khẩu lần lượt đạt 600.000 tấn và 587.000 tấn. Trong đó, miền Bắc tiếp tục là động lực tăng trưởng chính với mức tăng trưởng +4,8% so với quý 4/2023, do nhu cầu xây dựng lại các công trình bị ảnh hưởng bởi bão Yagi.

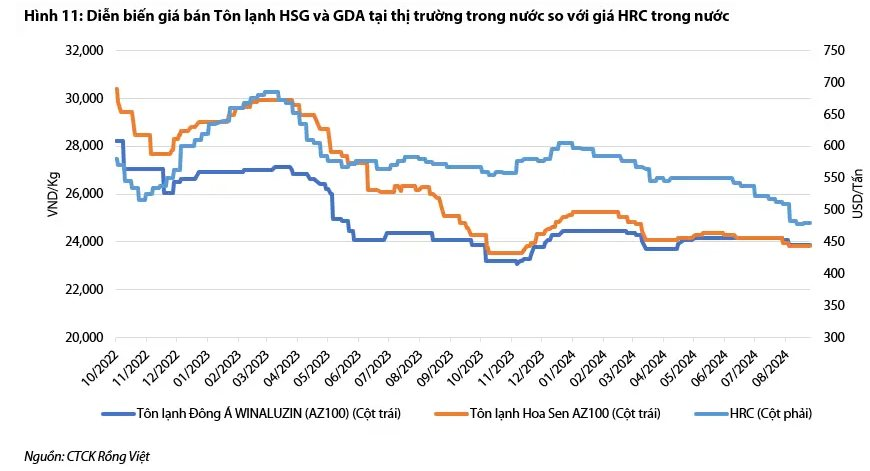

Theo VDSC, xuất khẩu có phần sụt giảm do ảnh hưởng của biên độ lệch giá HRC duy trì ở mức thấp trong quý 3/2024. Với thị trường Hoa Kỳ, Bộ Thương mại Hoa Kỳ (DOC) đã tiến hành điều tra chống bán phá giá và chống trợ cấp đối với sản phẩm thép chống ăn mòn (CORE) nhập khẩu từ nhiều quốc gia, bao gồm Việt Nam. Trong trường hợp DOC nhận thấy có dấu hiệu chống bán phá giá từ các nhà sản xuất thép Việt Nam, sẽ tác động tiêu cực đến số lượng các đơn hàng doanh nghiệp tôn mạ trong quý 4/2024.

Về giá hàng hóa (HRC), VDSC cho rằng đà giảm của HRC Trung Quốc sẽ chững lại sau những chính sách hỗ trợ ngành bất động sản, từ đó có thể kỳ vọng giá HRC (Trung Quốc và Việt Nam) tạo đáy trong quý 3/2024 . Cùng với đó, xu hướng HRC ở các thị trường Mỹ và EU đã có dấu hiệu phục hồi, giúp kỳ vọng biên độ chệnh lệch giữa giá HRC trong nước và thế giới có thế nới rộng trong giai đoạn cuối năm 2024, cải thiện biên lợi nhuận xuất khẩu của các doanh nghiệp.

Cho giai đoạn cuối năm 2024, nhóm phân tích VDSC nhận thấy trong ngành tôn mạ, HSG là lựa chọn phù hợp nhờ các kỳ vọng:

Thứ nhất, thị trường bất động sản trong nước phục hồi, đặc biệt khu vực phía Bắc, HSG đang là doanh nghiệp dẫn đầu thị phần tại các thị trường.

Thứ hai, mức độ phụ thuộc vào thị trường xuất khẩu của HSG giảm dần (khi tỷ lệ xuất khẩu 2 tháng gần nhất dưới 60%), qua đó mức độ ảnh hưởng biên lợi nhuận gộp của doanh nghiệp do biến động chênh lệch giữa giá thép các thị trường sẽ giảm.

Thứ ba, giá HRC Trung Quốc tạo đáy dự kiến sẽ làm kìm hãm đà giảm của giá thép nội địa, và doanh nghiệp có thể cải thiện biên lợi nhuận nội địa trong quý 4/2024.