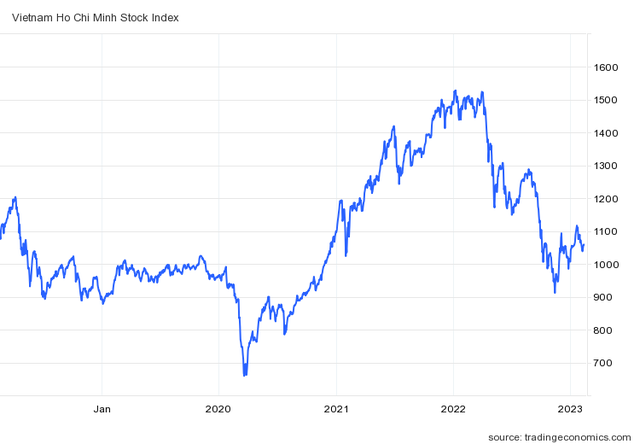

Trong thời điểm thiếu vắng thông tin hỗ trợ, thị trường chứng khoán vẫn chưa thoát khỏi xu hướng giằng co quanh 1.050 điểm. Thanh khoản ảm đạm cho thấy tâm lý thận trọng, lưỡng lự của nhà đầu tư khi xu hướng thị trường vẫn chưa xác định rõ ràng. Đưa ra quan điểm về thị trường trong thời điểm này, ông Bùi Văn Huy – Giám đốc Chi nhánh Chứng khoán DSC cho rằng cần dựa trên bối cảnh thế giới và trong nước.

Nhiều điểm sáng trên thị trường

Về bối cảnh thị trường thế giới, ông Huy đánh giá đang ở trạng thái trung tính. Sau chuỗi phục hồi ấn tượng từ đáy, thị trường thế giới đang đi ngang trong ngắn hạn, song “quãng nghỉ” đó cũng là cần thiết vì nhiều thị trường đã trở lại xu hướng tăng dài hạn. Hai yếu tố khác là Bond Yield Mỹ và đồng Dollar cũng tăng trở lại trong tuần qua nhưng chưa tới mức đáng ngại, mức tăng từ đáy của đồng Dollar không quá nhiều so với mức giảm từ đỉnh.

Nhìn về bối cảnh trong nước, chuyên gia cho rằng khi ở “vùng đáy” vĩ mô các thông tin tiêu cực được tung ra như “bão sa thải”, thanh khoản cạn kiệt từ các doanh nghiệp thì tâm lý nhà đầu tư chán nản là điều dễ hiểu. Tuy nhiên, nếu nhìn lại tuần qua có thể thấy thông tin xấu rất nhiều song thị trường vẫn không giảm sâu. Điều này có thể là khi “cạn cung”, giá đã trơ ra tạo nên thị trường với thanh khoản thấp.

Dù bối cảnh chung không mấy tích cực, nhưng ông Huy cho rằng vẫn có những điểm sáng. Một trong những dấu hiệu quan trọng xác nhận thị trường tạo đáy là lợi suất trái phiếu chính phủ, nhất là các kỳ hạn dài đã giảm rất mạnh. Bên cạnh đó, lãi suất huy động của nhiều ngân hàng cũng hạ nhiệt đáng kể.

Đặc biệt, giao dịch khối ngoại dù có sự đảo chiều, song ông Huy cho rằng chủ yếu do sự chững lại của chứng khoán thế giới và sự tăng giá của đồng Dollar - yếu tố liên thị trường khiến khối ngoại chững lại.

Đối với dòng tiền ETF, việc nâng tỷ trọng cổ phiếu Việt Nam lên 100% của Vaneck một mặt mang tính kỹ thuật, mặt khác thể hiện chiến lược mới của quỹ, đặt kỳ vọng nhiều vào các cổ phiếu được niêm yết tại Việt Nam. Trong tháng 3 tới đây, việc quỹ này dự báo mua ròng hơn 110 triệu đô sẽ là động lực đáng kể cho thị trường, khi thanh khoản thị trường mỗi phiên cũng chỉ ở mức quanh/dưới 10.000 tỷ/phiên.

Dù đà mua ròng của khối ngoại sẽ khó duy trì ồ ạt như ở vùng đáy, dưới 1.000 điểm nhưng được dự báo vẫn sẽ tiếp tục tích cực. Theo quan sát của chuyên gia, có nhiều dòng tiền lớn đang chờ chực, đăng ký để được tham gia vào thị trường Việt Nam.

Nhà đầu tư sẽ bị bỏ lại phía sau nếu giữ tâm lý bi quan

“ Từ những tín hiệu trên, tôi cho rằng trong vòng 3-6 tháng tới, thanh khoản/dòng tiền trên thị trường sẽ rất khác. Nếu vẫn giữ tâm lý bi quan, khả năng cao là một lần nữa nhà đầu tư cá nhân lại tiếp tục bị bỏ lại phía sau và chỉ tham gia FOMO khi thị trường đã tăng mạnh.

Năm 2021-2022, chúng ta đã thua khi khối ngoại liên tục bán và khối nội FOMO, thị trường tạo đỉnh. Từ cuối năm 2022 đến nay, khối ngoại lại tiếp tục mua ròng, khả năng một lần nữa, có thể khối nội lại thu a nếu không kiểm soát được yếu tố tâm lý và vượt qua nỗi sợ ” , ông Bùi Văn Huy nhấn mạnh.

Do đó, chuyên gia dự báo thị trường khả năng sẽ tiếp tục vận động với thanh khoản thấp và biên độ không quá lớn. Với góc nhìn 3-6 tháng, diễn biến hiện tại là vùng có thể cân nhắc tích lũy cổ phiếu. Ông Huy cho rằng giải ngân ở thị trường ảm đạm sẽ an toàn hơn ở thị trường hưng phấn rất nhiều.

Trong bối cảnh nền kinh tế bắt đầu gặp nhiều khó khăn, bức tranh lợi nhuận quý 4/2022 với nhiều doanh nghiệp tăng trưởng lợi nhuận kém, thậm chí báo lỗ là câu chuyện đã được lường trước. Với dự báo nền kinh tế còn nhiều gam màu tối, chuyên gia việc các nhóm ngành có thể có triển vọng lợi nhuận kém khả quan trong năm 2023 là điều rất bình thường, điều quan trọng là khi nào các nhóm ngành này tạo đáy và đi lên.

Về chiến lược đầu tư, ông Bùi Văn Huy đánh giá 2023 có thể là năm chứng kiến những cú xoay chiều (turning point), do đó dù ngắn hạn hay dài hạn thì việc định thời điểm là rất quan trọng.

Để theo dõi và xem xét thời điểm, chuyên gia lựa chọn 3 nhóm ngành là Ngân hàng, Chứng khoán và Thép – đây là những nhóm ngành dự kiến sẽ có sự tăng trưởng mạnh khi bắt đầu một chu kỳ mới. Tất nhiên việc phân bổ như thế nào sẽ phụ thuộc vào bối cảnh ở từng thời điểm. Ở thời điểm hiện tại, đương nhiên vẫn chưa thể quá tự tin để dành tỷ trọng quá cao trong việc phân bổ cho cổ phiếu trong tập hợp các tài sản nhưng có thể phân bổ dần trở lại.

“Một nhóm lớn khác là Bất động sản có thể sẽ là lựa chọn từ cuối năm 2023 và đầu 2024. Tuy nhiên các doanh nghiệp BĐS có tình hình tài chính tốt có thể cân nhắc sớm hơn khi giá của nhóm cổ phiếu BĐS đã về vùng đáy Covid 2020” , chuyên gia DSC khuyến nghị.

Hạ Anh

Nhịp sống thị trường