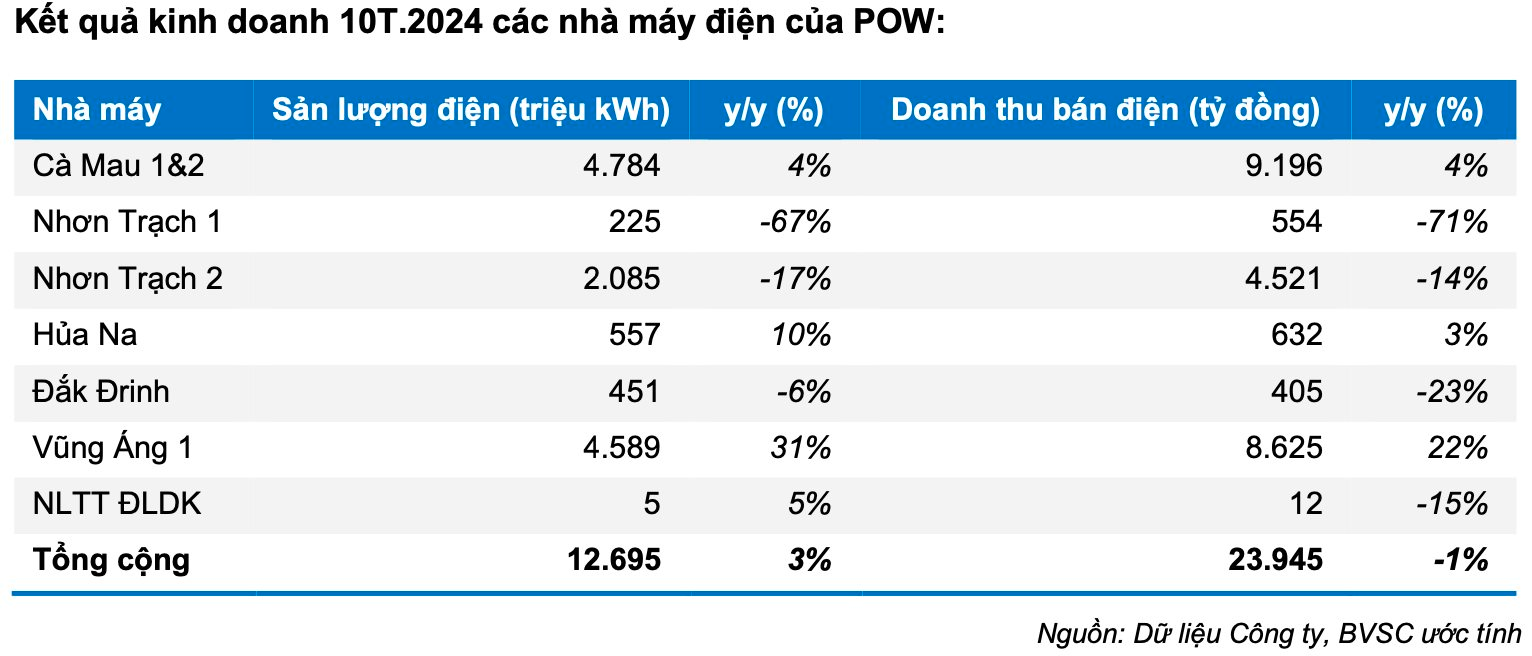

Theo công bố sơ bộ từ Tổng công ty Điện lực Dầu khí Việt Nam - CTCP (PV Power, Mã chứng khoán: POW), doanh nghiệp ghi nhận doanh thu và LNST hợp nhất đạt 24.672 tỷ đồng (tăng 1% so với cùng kỳ) và 1.218 tỷ đồng (tăng 20%) sau 10 tháng đầu năm, qua đó vượt 48% kế hoạch lợi nhuận được ĐHCĐ giao. Sản lượng điện toàn Công ty đạt 12.695 triệu kWh (+3% y/y), được đóng góp chủ yếu từ nhà máy nhiệt điện Vũng Áng 1 và Cà Mau, bù đắp cho sự sụt giảm sản lượng nghiêm trọng từ cụm điện khí Nhơn Trạch.

Trong báo cáo mới cập nhật, Chứng khoán Bảo Việt (BVSC) đánh giá lợi nhuận POW tăng trưởng tích cực chủ yếu đến từ lợi nhuận tài chính. Trong năm, POW đã giải ngân gần 10.000 tỷ để đầu tư xây dựng dự án NT3, NT4, đồng thời vay các khoản vay bằng đồng USD. Việc tỷ giá USD/VND giảm giúp công ty ghi nhận lãi ròng chênh lệch tỷ giá chưa thực hiện. Tuy nhiên, nếu tỷ giá USD/VND tăng trở lại, điều này có thể gây ảnh hưởng tiêu cực lên kết quả kinh doanh quý 4 của POW.

Đáng chú ý, BVSC cho biết tổng số tiền được chấp thuận bảo hiểm cho sự cố tại Vũng Áng 1 là hơn 1.000 tỷ đồng. Trong 9 tháng đầu năm, POW đã thực nhận về khoảng hơn 600 tỷ. Phần còn lại dự kiến sẽ được nhận từ nay đến đầu quý 1/2025, và sẽ chính thức ghi nhận vào KQKD của công ty. Đây là tác nhân giúp KQKD của POW tăng trưởng mạnh trong năm 2024.

Bên cạnh đó, trạm sạc xe điện là một mảng kinh doanh mới của POW. Hiện trạm sạc số 6 Huỳnh Thúc Kháng (gồm 2 trụ sạc) đã chính thức đi vào hoạt động từ 01/11/2024. Bước đầu đánh giá trạm có tần suất khai thác tốt nhờ vị trí tốt, nhu cầu và mật độ xe trong khu vực cao. POW cho biết sẽ tiếp tục xem xét về hiệu quả kinh doanh của dự án mới này, và để ngỏ khả năng hợp tác với các nhà đầu tư, doanh nghiệp, hộ kinh doanh khác có cơ sở hạ tầng trong tương lai, trong đó nổi bật nhất là đối tác Vinfast. Tham vọng là mở rộng số lượng trạm sạc với quy mô 1.000 trạm sạc trên toàn quốc vào năm 2035.

NT2 kỳ vọng được huy động với mức sản lượng cao trong 2025, hai nhà máy NT3 và NT4 dự kiến lỗ trong 3-4 năm đầu

Trở lại với tình hình kinh doanh cốt lõi, hiện tại, ở cụm các nhà máy nhiệt điện khí Đông Nam Bộ, chỉ còn duy nhất Nhà máy Nhơn Trạch 2 (NT2) còn hợp đồng nghĩa vụ bao tiêu khí với GAS cho phần khối lượng 784 triệu Sm3 khí/năm (tương đương sản lượng điện phát khoảng gần 4 tỷ kWh). Việc có hợp đồng bao tiêu khí với GAS giúp NT2 đảm bảo và tự chủ được nguồn nhiên liệu, đồng thời với chi phí hợp lý hơn khí LNG nhập khẩu.

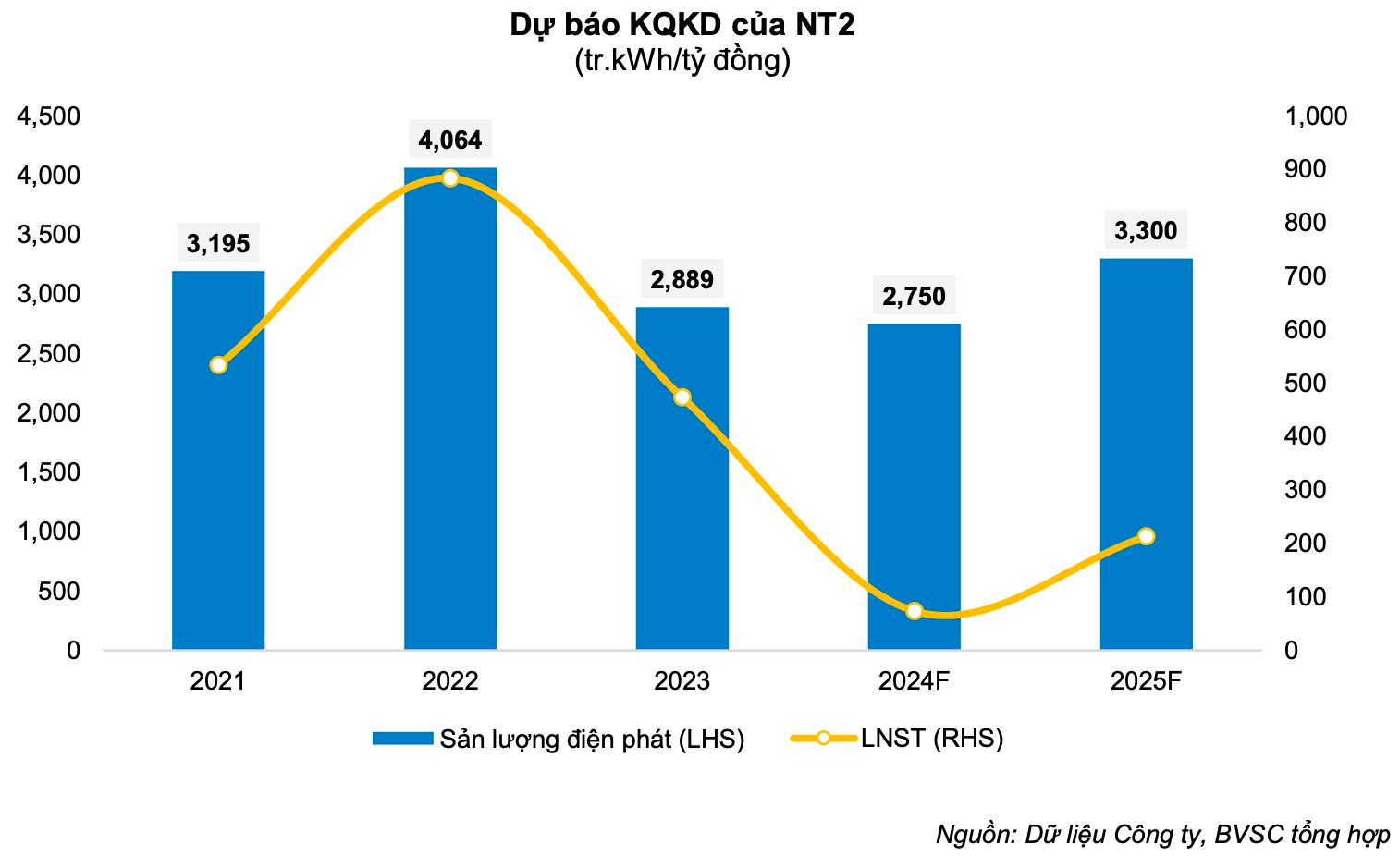

Ngoài ra, theo thông tin chia sẻ từ POW, Bộ Công thương đang chủ trì cuộc họp về xây dựng kế hoạch cung cấp điện cho năm 2025, theo đó phương án đang xây dựng là 2 nhà máy Phú Mỹ 3 và Phú Mỹ 2.2 sẽ không được vận hành. BVSC cho rằng đây là điều kiện thuận lợi cho NT2, giúp POW có thể được huy động với sản lượng cao hơn và kết quả kinh doanh sẽ phục hồi trong các năm tới. BVSC dự báo sản lượng điện phát 2024-2025 của NT2 lần lượt đạt 2.750 triệu kWh (-5%so với cùng kỳ) và 3.300 triệu kWh (+20%).

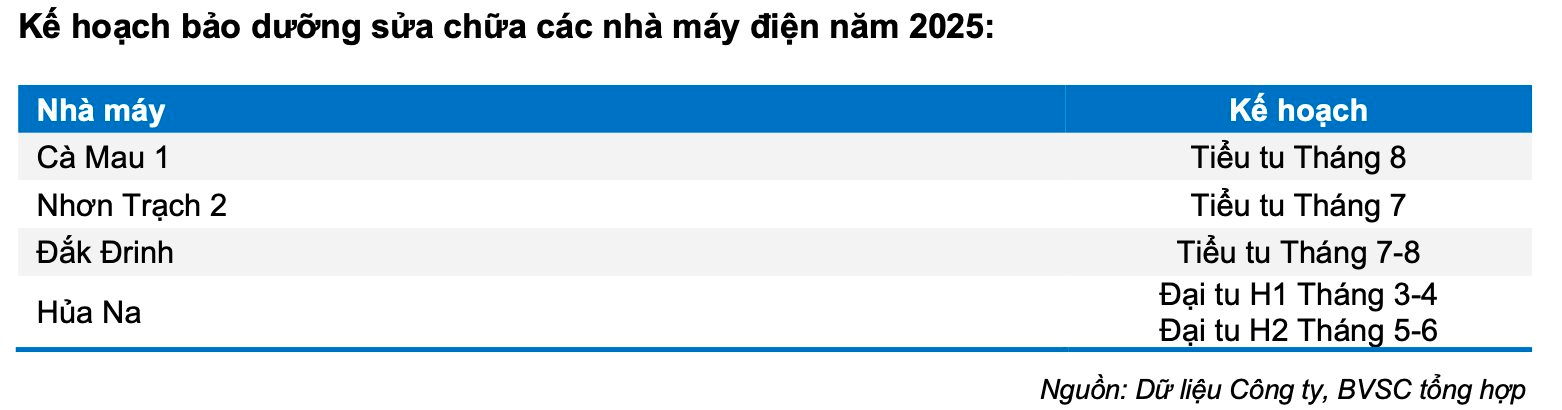

Với các nhà máy khác, theo kế hoạch vận hành, NT1 năm 2025 sẽ phát điện bằng khí LNG và theo yêu cầu huy động của NSMO. Hiện tại NT1 chỉ được huy động khi nhu cầu hệ thống lên cao và được giao Qc rất thấp do NT1 nằm ở cuối đường ống dẫn khí từ Nam Côn Sơn về TP. Hồ Chí Minh, dẫn đến chi phí vận chuyển cao và kém hấp dẫn hơn so với các nhà máy nhiệt điện khí Phú Mỹ.

Tại các Nhà máy Cà Mau 1 và Cà Mau 2 , POW đang tập trung đàm phán với bên vận hành mỏ và nhà cung cấp, giúp điều tiết nguồn khí từ PM3 theo kế hoạch vận hành mà NSMO giao cho POW trong năm 2025. Kế hoạch sơ bộ là nhiệt điện Cà Mau sẽ được huy động ở hệ số công suất cao để đảm bảo hiệu quả của lượng khí Việt Nam được nhận về trong năm 2025. Đây sẽ là điểm thuận lợi cho POW trong năm 2025. Sản lượng điện phát 2024-2025 của hai nhà máy dự phóng đạt 5.541 triệu kWh (+5%) và 5.929 triệu kWh (+7%).

Cũng theo chia sẻ của POW tại buổi họp Analyst meeting mới nhất, đến cuối tháng 10/2024, tiến độ tổng thể của gói thầu EPC ước đạt 94%. Theo kế hoạch, NT3 sẽ bắt đầu chạy thử từ cuối tháng 12/2024, và chính thức vận hành thương mại vào tháng 6/2025. NT4 dự kiến sẽ vận hành thương mại vào tháng 9 năm sau. BVSC cho rằng POW sẽ hoàn thành công tác vận hành thương mại 2 nhà máy NT3, NT4 đúng tiến độ như kế hoạch hiện tại. Tuy vậy, trong ngắn hạn khoảng 3-4 năm đầu, dự án dự kiến sẽ ghi nhận lỗ do chi phí khấu hao và lãi vay giai đoạn đầu còn rất lớn; sản lượng điện giao 1-2 năm tới còn thấp, nhà máy chủ yếu được huy động vào những thời điểm tình trạng thiếu điện diễn ra chứ chưa được huy động chạy nền; và lỗ chênh lệch tỷ giá, khi dự án vay hơn 17.000 tỷ đồng bằng USD.

Trong tương lai trung và dài hạn, dự án dự kiến sẽ đóng góp tích cực và là nguồn động lực chính cho kết quả kinh doanh chung.

Lợi nhuận năm 2024 có thể tăng gần gấp đôi

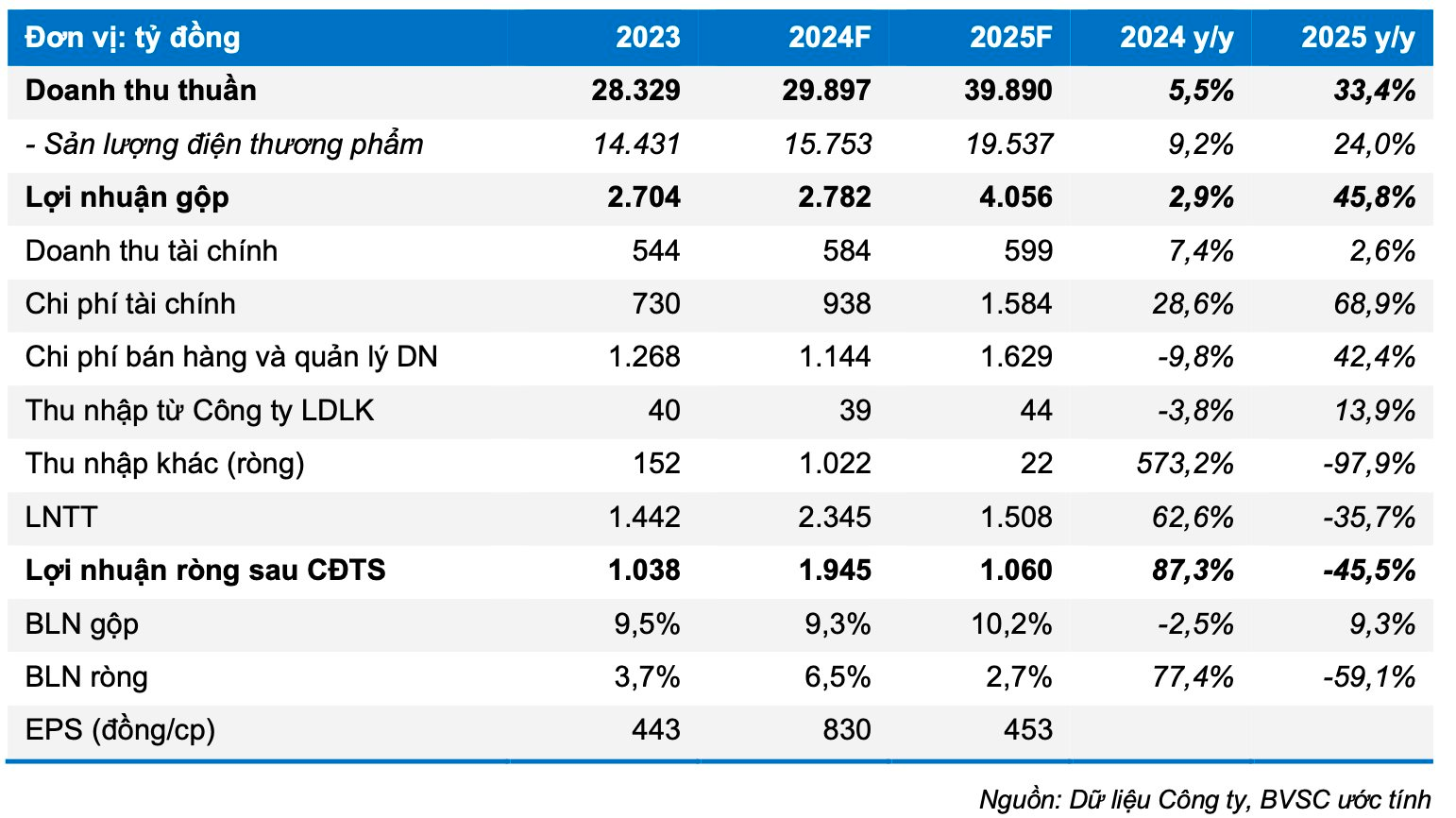

Dự phóng kết quả kinh doanh năm 2024, BVSC cho rằng POW sẽ tăng trưởng mạnh với doanh thu 29.897 tỷ đồng (+6 %) và LNST sau CĐTS đạt 1.945 tỷ đồng (+87%) . Động lực chính đến từ khoản bồi thường bảo hiểm 1.000 tỷ đồng cho sự cố tại nhà máy Vũng Áng 1. Nếu tính riêng hoạt động cốt lõi, LNST-CĐTS đạt 1.145 tỷ đồng (+10%) nhờ KQKD tại Vũng Áng 1, Cà Mau và Hủa Na tích cực bù đắp cho sự sụt giảm từ 2 nhà máy điện Nhơn Trạch. Sản lượng điện thương phẩm dự báo đạt 15.753 triệu kWh.

Cho năm 2025, BVSC đưa ra dự báo với doanh thu đạt 39.890 tỷ (+33%) và LNST-CĐTS đạt 1.060 tỷ (-45%) . Nguyên nhân do sản lượng điện tăng mạnh 24%, hai nhà máy NT3-NT4 sẽ vận hành thương mại đúng kế hoạch đề ra nhưng POW không còn nhận khoản bồi thường nào khác. Tính riêng HĐKD cốt lõi, lãi ròng năm 2025 có thể giảm 7% vì NT3-NT4 ghi nhận lỗ do áp lực tài chính và chi phí khấu hao lớn.

BVSC nhận định POW là một trong những doanh nghiệp phát điện hàng đầu Việt Nam. Từ nay đến 2030, triển vọng tăng trưởng nhu cầu tiêu thụ điện dự báo đạt 7–9%, POW với vị thế là nhà phát điện có công suất lớn thứ 5 cả nước, cùng với những dự án chuẩn bị hoàn thành như NT3, NT4, hay xa hơn là LNG Quảng Ninh sẽ là yếu tố hỗ trợ lợi nhuận Công ty trong trung và dài hạn.