Nhắc đến những con rồng trên sàn chứng khoán Việt Nam, chắc chắn không thể bỏ qua Dragon Capital - quỹ ngoại lớn nhất thị trường với quy mô tài sản quản lý lên đến hơn 4 tỷ USD. Quý Mão là một năm đầu tư không dễ dàng với các thành viên thuộc quỹ "Rồng". Dù vậy, vẫn có những cổ phiếu mang lại cho Dragon Capital thành công rực rỡ, nổi bật là FRT của FPT Retail.

Cổ phiếu này vừa có cú bứt tốc ngoạn mục qua đó lên lập đỉnh lịch sử mới 125.000 đồng/cp, tăng gần gấp đôi sau một năm. Thật trùng hợp, 125.000 đồng/cp cũng là giá tham chiếu phiên giao dịch đầu tiên của FRT trên sàn chứng khoán ngày 26/4/2018, định giá khi đó vào khoảng 5.000 tỷ. Sau gần 6 năm niêm yết, giá trị vốn hóa của FPT Retail đã tăng gấp hơn 3 lần, lên trên 17.000 tỷ đồng.

Cổ phiếu FRT tăng mạnh giúp Dragon Capital thắng lớn với khoản đầu tư lâu năm này. Được biết, quỹ "Rồng" đã đầu tư vào FPT Retail từ năm 2017, tức là trước khi cổ phiếu này niêm yết. Thời điểm đó, các quỹ thành viện thuộc Dragon Capital và VinaCapital đã nhận chuyển nhượng tổng cộng 30% vốn của FPT Retail từ tập đoàn FPT. Cơ cấu cụ thể không được công bố nhưng số tiền Dragon Capital chi ra cho thương vụ này được hé lộ là khoảng 11 triệu USD (~250 tỷ đồng).

Sau khi FRT lên sàn, Dragon Capital và VinaCapital đã có nhiều động thái giảm sở hữu. Đến đầu năm 2021, cả 2 nhóm quỹ ngoại đều đã không còn là cổ đông lớn tại FPT Retail. VinaCapital sau đó đã "dứt áo ra đi" còn Dragon Capital lại âm thầm gom cổ phiếu FRT để trở lại làm cổ đông lớn của doanh nghiệp bán lẻ này vào cuối tháng 11/2022.

Trung tuần tháng 12 năm ngoái, nhóm Dragon Capital đã nâng tỷ lệ sở hữu tại FPT Retail lên trên 11% nhưng sau đó đã nhanh chóng lướt sóng bán bớt cổ phiếu. Đến nay, nhóm quỹ đang nắm giữ tổng cộng 14,89 triệu cổ phiếu FRT (tỷ lệ 10,93% vốn) và là cổ đông lớn thứ 2 tại FPT Retail. Ước tính theo thị giá hiện tại, khoản đầu tư này của quỹ "Rồng" có giá trị thị trường lên đến gần 1.900 tỷ đồng.

Nhắm đến Long Châu?

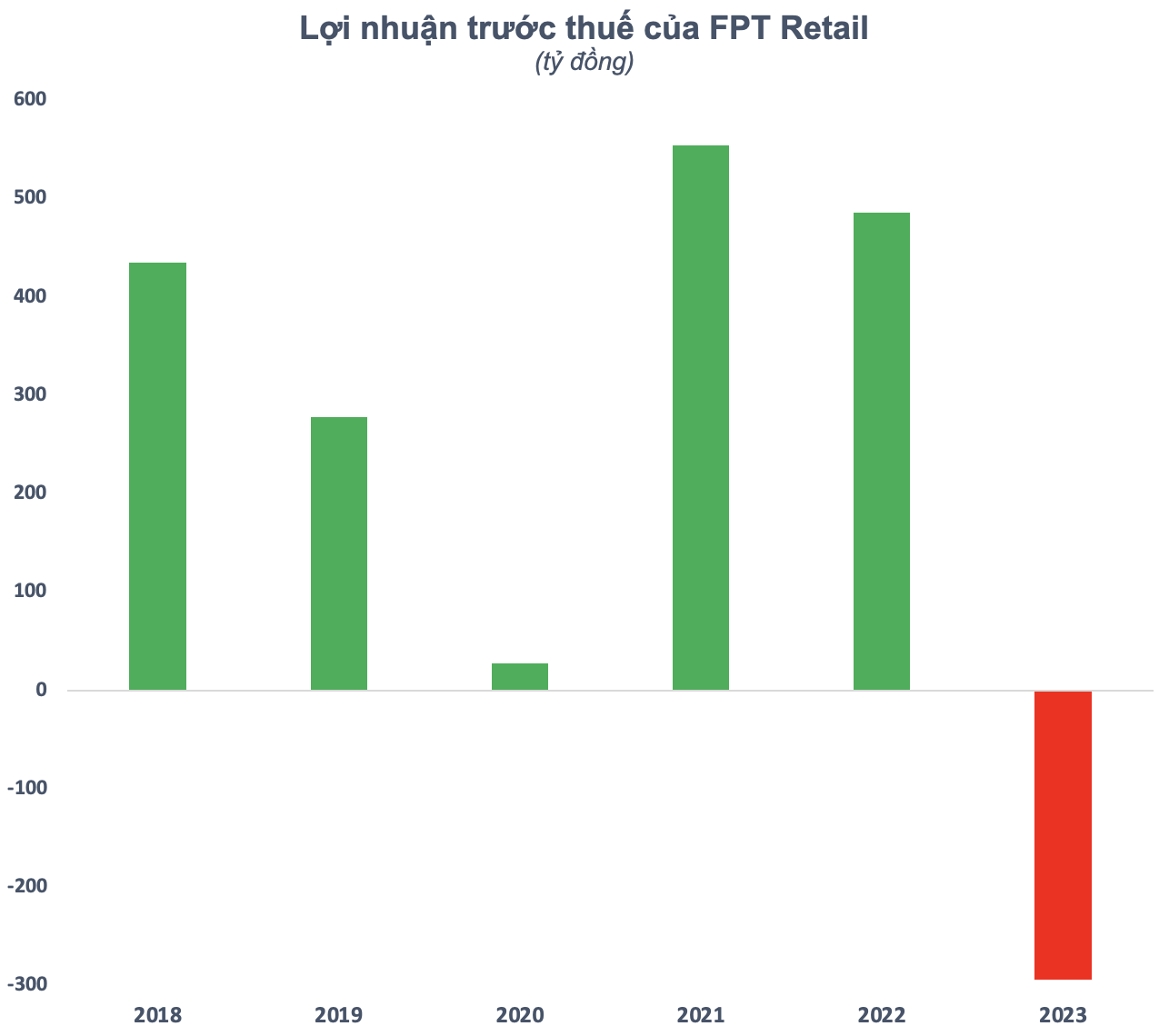

Động thái mua gom "mạnh tay" của Dragon Capital trong khoảng hơn một năm qua diễn ra đúng vào giai đoạn ngành bán lẻ ICT gặp rất nhiều kho khăn do sức mua suy yếu. Trong năm 2023, FPT Retail đã lỗ 3/4 quý, lợi nhuận trước thuế cả năm âm 294 tỷ đồng. Đây là năm đầu tiên doanh nghiệp bán lẻ này thua lỗ kể từ khi niêm yết.

Theo giải trình lý giải mức lỗ quý 4 chủ yếu do phát sinh một số khoản chi phí như thưởng hiệu quả kinh doanh, chi phí hủy hàng cận "date", chi phí đóng 36 cửa hàng FPT Shop hoạt động không hiệu quả… Báo cáo từ FPT Retail cũng cho biết so với thời điểm đầu năm 2023, FPT Shop giảm 31 cửa hàng. Đến cuối năm 2023, chuỗi FPT Shop còn tất cả 755 cửa hàng.

Nhiều khả năng, mục tiêu Dragon Capital nhắm đến là Long Châu, động lực tăng trưởng chính của FPT Retail. Riêng quý cuối năm 2023, doanh thu chuỗi nhà thuốc này đã tăng khoảng 60% lên gần 5.000 tỷ đồng trong khi doanh thu FPT Shop giảm 27% so với cùng kỳ 2022. Đây là quý đầu tiên doanh thu chuỗi dược phẩm của FPT Retail vượt chuỗi bán lẻ ICT.

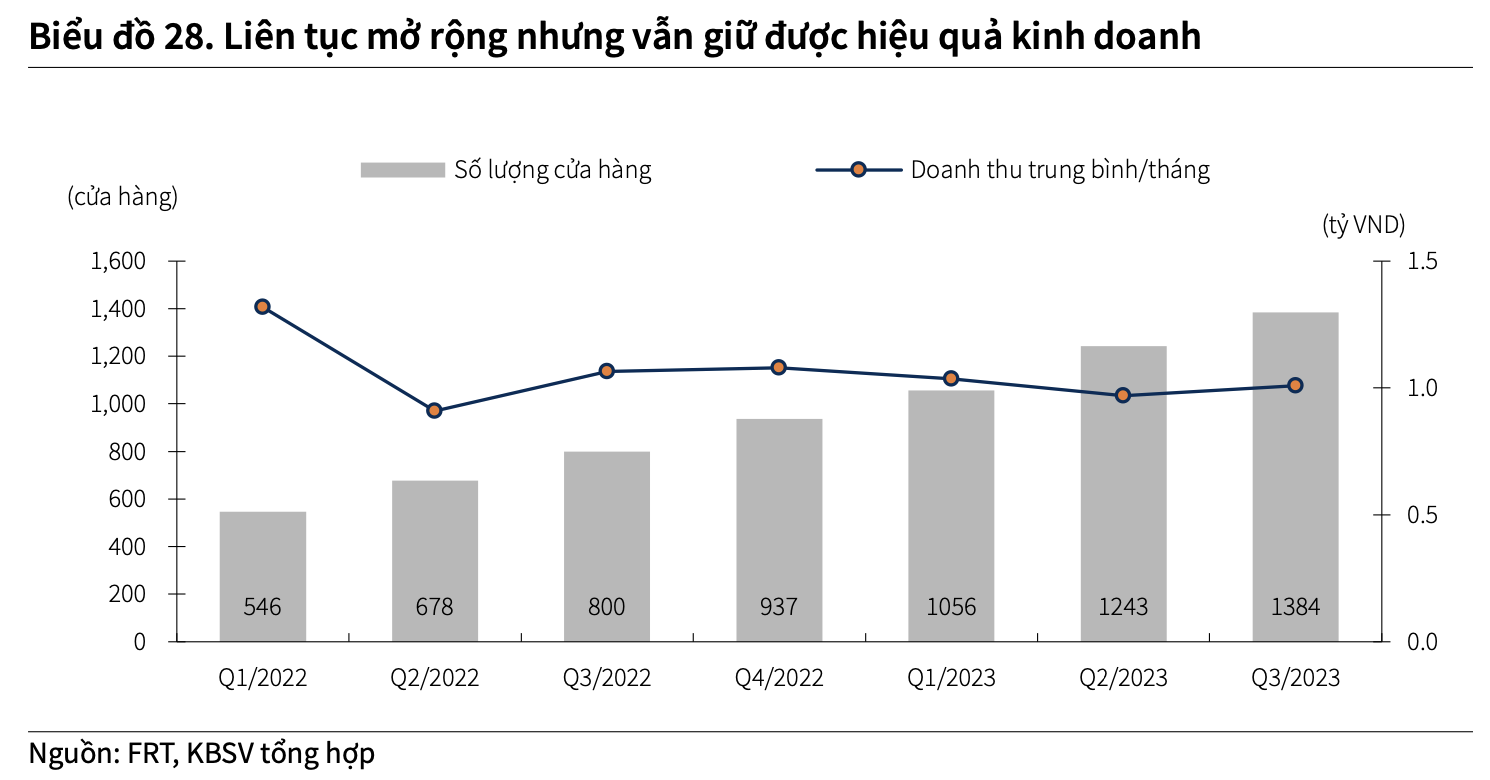

Năm 2023, FPT Retail đã tiếp tục mở rộng chuỗi Long Châu với 560 cửa hàng mở mới, nâng số lượng nhà thuốc ra doanh thu lên 1.497 cửa hàng. Con số này đưa Long Châu trở thành chuỗi nhà thuốc lớn nhất Việt Nam. Doanh thu bình quân mỗi nhà thuốc trên một tháng vẫn duy trì 1,1 tỷ đồng năm 2023, các cửa hàng mới mở chỉ cần khoảng 6 tháng để đạt điểm hoà vốn.

Dù vẫn đang trong giai đoạn đầu tư mở rộng và chưa có đóng góp nhiều về mặt lợi nhuận nhưng triển vọng của Long Châu cùng lĩnh vực chăm sóc sức khoẻ vẫn được giới phân tích đánh giá cao. Theo KBSV, với một thị trường tiềm năng, không bất ngờ khi sẽ có nhiều đối thủ mới gia nhập thị trường nhưng xu hướng tất yếu của ngành là thị phần sẽ ngày càng tập trung vào các chuỗi lớn.

Báo cáo của KBSV đánh giá Long Châu có tiềm năng tăng trưởng rất sáng khi toàn chuỗi đã có lãi và liên tục mở rộng tăng trưởng trong khi các đối thủ đang gặp những vấn đề riêng. Về tầm nhìn dài hạn, Long Châu muốn đi sâu hơn vào hệ sinh thái chăm sóc sức khoẻ với quy mô rộng lớn hơn rất nhiều.

Tương tự, SSI Research cũng cho rằng quy mô lớn hơn sẽ giúp tăng biên lợi nhuận cho Long Châu về lâu dài. Với chi phí vay thấp hơn, FPT Retail có thể đẩy nhanh tốc độ mở mới cho chuỗi Long Châu để giành thị phần trong bối cảnh đối thủ An Khang và Pharmacity vẫn đang chật vật với mô hình kinh doanh của họ.

Theo dự phóng của SSI Research, lợi nhuận trước thuế của chuỗi nhà thuốc Long Châu ước đạt 271 tỷ đồng (tăng 454% svck) và 385 tỷ đồng (tăng 42% svck) trong năm 2023-2024, tương đương biên lợi nhuận trước thuế lần lượt là 1,7% và 2% trong năm 2023-2024. Bộ phận phân tích này cũng nhấn mạnh biên lợi nhuận của chuỗi nhà thuốc bền vững hơn nhiều so với FPT Shop, nhờ tính chất cần thiết của thuốc và lợi thế cạnh tranh của Long Châu.

Chuỗi nhà thuốc Long Châu sở hữu những lợi thế cạnh tranh nhất định so với các công ty cùng ngành (An Khang và Pharmacity), như (1) phạm vi sản phẩm rộng hơn phản ánh số lượng SKU lớn hơn, (2) quy mô lớn hơn tạo điều kiện tìm nguồn cung ứng trực tiếp nhiều hơn và (3) doanh thu từ thuốc kê đơn cao hơn, từ đó giúp chuỗi có thể giành được thị phần từ kênh bệnh viện.