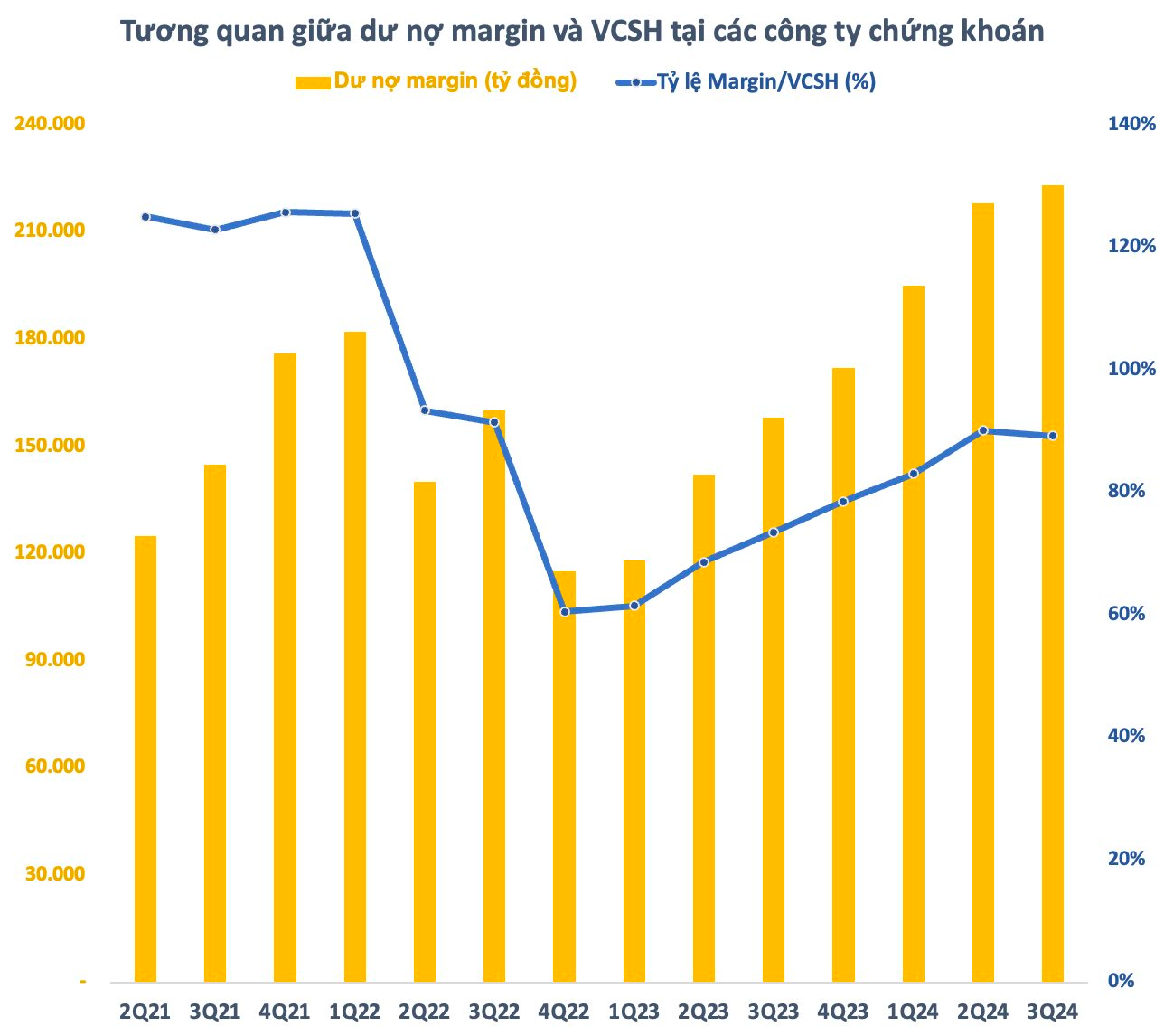

Theo thống kê, thời điểm 30/9, dư nợ cho vay tại các CTCK ước tính lên đến 232.000 tỷ đồng, tăng 7.000 tỷ so với cuối quý 2, qua đó lập kỷ lục mới. Dư nợ margin ước tính vào khoảng 223.000 tỷ đồng, tăng 5.000 tỷ so với cuối quý 2 và cũng là con số cao nhất trong lịch sử chứng khoán Việt Nam.

Tại cùng thời điểm cuối quý 3, tổng vốn chủ sở hữu nhóm CTCK vào khoảng 250.000 tỷ đồng, tăng khoảng 8.000 tỷ so với cuối quý 2 trước đó. Tỷ lệ Margin/VCSH tại ngày 30/9 ước đạt xấp xỉ 89%, gần như đi ngang ở mức cao nhất trong vòng 8 quý. Dù vậy, con số này vẫn còn thấp hơn nhiều so với giai đoạn VN-Index trên đỉnh 1.500 điểm hồi cuối 2021 đến đầu 2022.

Theo quy định, CTCK không được cho vay ký quỹ vượt quá 2 lần vốn chủ sở hữu tại cùng thời điểm. Với tỷ lệ Margin/VCSH như hiện nay, các công ty chứng khoán ước tính còn đến 277.000 tỷ đồng có thể cho nhà đầu tư vay ký quỹ trong thời gian tới . Xét về mặt tổng thể toàn thị trường, room cho vay còn khá nhiều.

Tuy nhiên, cần lưu ý rằng, con số này chỉ là tính toán trên lý thuyết và thực tế chưa bao giờ tỷ lệ Margin/VCSH toàn thị trường chạm đến ngưỡng 2 lần ngay cả trong giai đoạn giao dịch bùng nổ nhất. Hơn nữa, nhà đầu tư có thể vay thêm margin bao nhiêu còn phụ thuộc vào tài sản đảm bảo (bao gồm tiền và cổ phiếu) tương ứng.

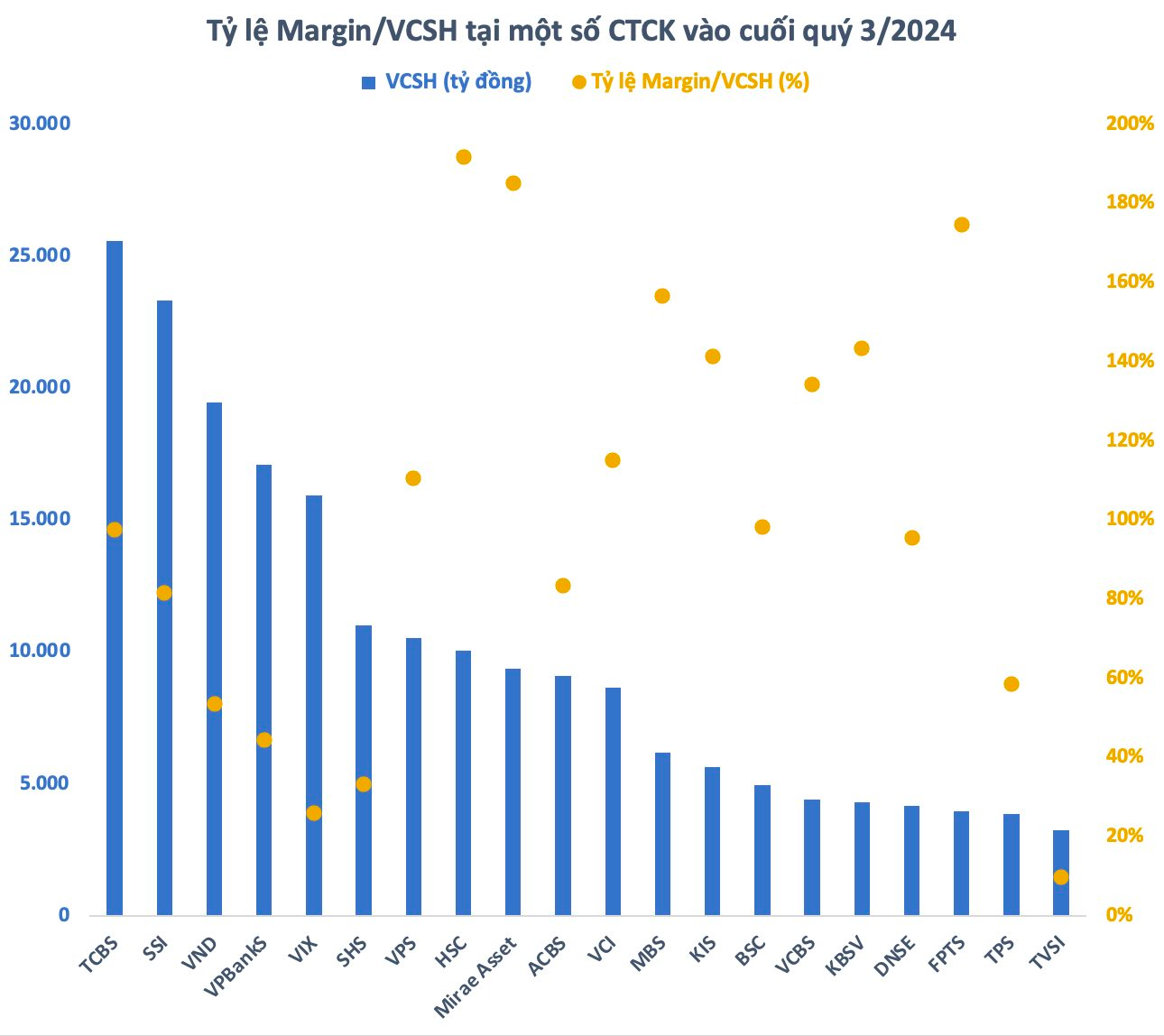

Nếu xét trên từng CTCK, có thể thấy mặt bằng tỷ lệ Margin/VCSH tương đối cao, đặc biệt là nhóm có vốn chủ sở hữu ở tầm trung. Một số cái tên như HSC, Mirae Asset, MBS, FPTS có tỷ lệ này lên đến trên 150%. Trong đó, HSC là CTCK có tỷ lệ này cao nhất thị trường lên đến 190%. CTCK này cũng vừa thông báo sẽ họp ĐHĐCĐ bất thường để bàn chuyện tăng vốn.

Cuộc đua tăng vốn chắc chắn sẽ không phải là câu chuyện của riêng HSC. Ngay cả các CTCK top đầu về vốn chủ sở hữu cùng tỷ lệ Margin/VCSH dưới 100% như SSI, VNDirect, VIX cũng đều đã và đang rục rịch triển khai các kế hoạch tăng vốn khủng. Không chỉ phục vụ cho nhu cầu đòn bẩy của nhà đầu tư trong nước, các CTCK sẽ phải không ngừng nâng cao năng lực về vốn để đảm bảo khả năng thanh toán cho nhà đầu tư nước ngoài sau khi Thông tư 68/2024/TT-BTC chính thức có hiệu lực từ 2/11 tới đây.

Cụ thể, nhà đầu tư tổ chức nước ngoài sẽ được đặt lệnh mua cổ phiếu không yêu cầu đủ tiền. CTCK thực hiện đánh giá rủi ro thanh toán của nhóm nhà đầu tư này để xác định mức tiền phải có khi đặt lệnh mua cổ phiếu theo thỏa thuận giữa 2 bên. Đây là một bước tiến quan trọng trong tiến trình nâng hạng thị trường chứng khoán Việt Nam.

Quy định mới được đánh giá sẽ góp phần giúp chứng khoán Việt Nam thu hút thêm dòng vốn ngoại. Kèm theo đó, rủi ro hệ thống cũng tăng lên. Các CTCK có khả năng chịu rủi ro thanh toán, nếu nhiều nhà đầu tư nước ngoài không thanh toán đúng hạn. Dù vậy, ngành chứng khoán nhìn chung sẽ được hưởng lợi khi phục vụ nhiều nhà đầu tư tổ chức nước ngoài hơn.