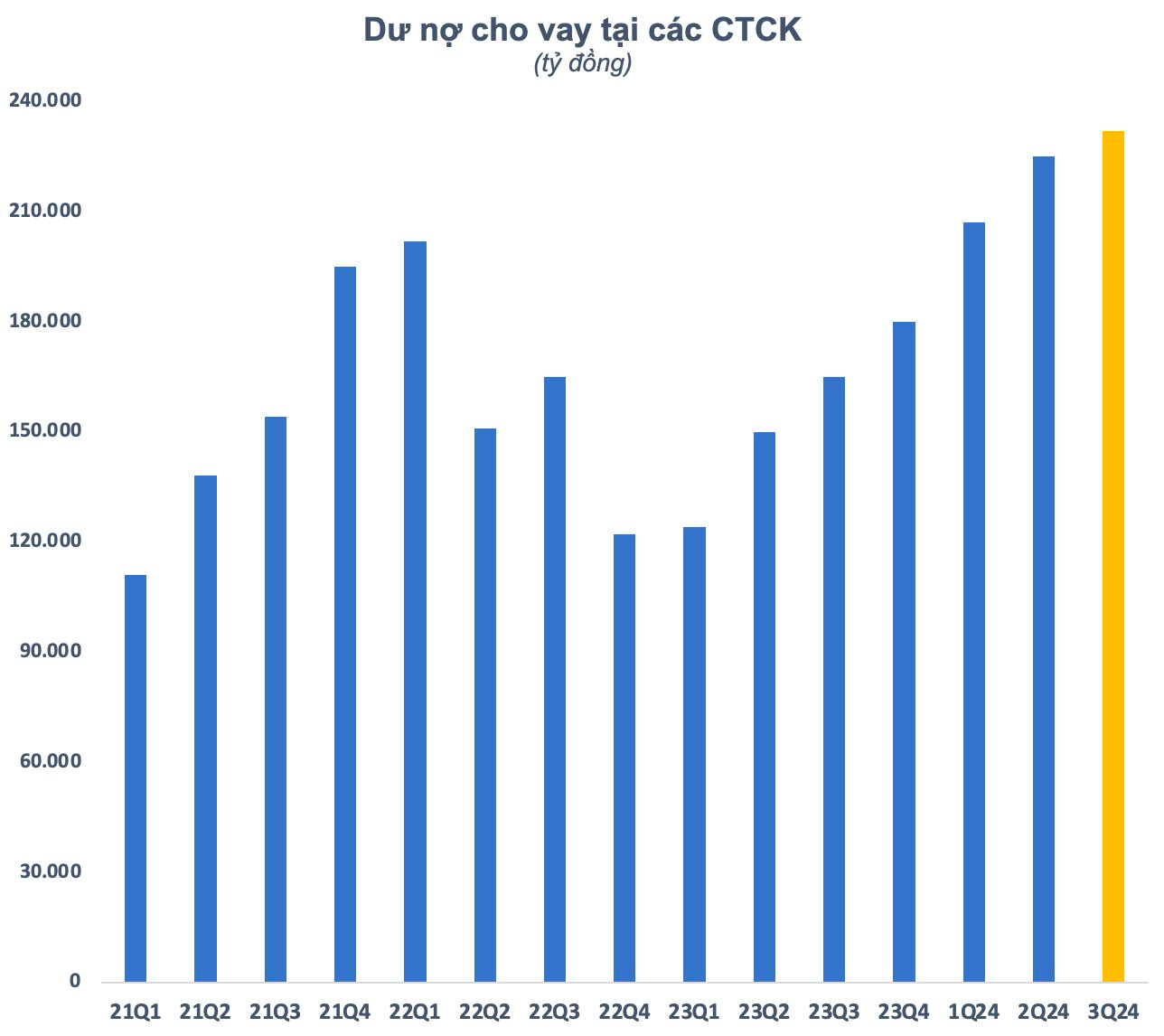

Thị trường chứng khoán quý 3 trải qua nhiều biến động với điểm nhấn là những lần công phá bất thành ngưỡng kháng cự mạnh 1.300 điểm. Tuy nhiên, nhà đầu tư dường như vẫn đặt nhiều niềm tin vào việc VN-Index sẽ vượt mốc điểm này. Dấu hiệu rõ rệt có thể thấy qua số liệu margin tiếp tục phá đỉnh.

Thời điểm 30/9, dư nợ cho vay tại các CTCK ước tính lên đến 232.000 tỷ đồng, tăng 7.000 tỷ so với cuối quý 2 trước đó qua đó lập kỷ lục mới. Trong đó, dư nợ margin ước tính vào khoảng 223.000 tỷ đồng, tăng 5.000 tỷ so với cuối quý 2 và cũng là con số cao nhất trong lịch sử chứng khoán Việt Nam.

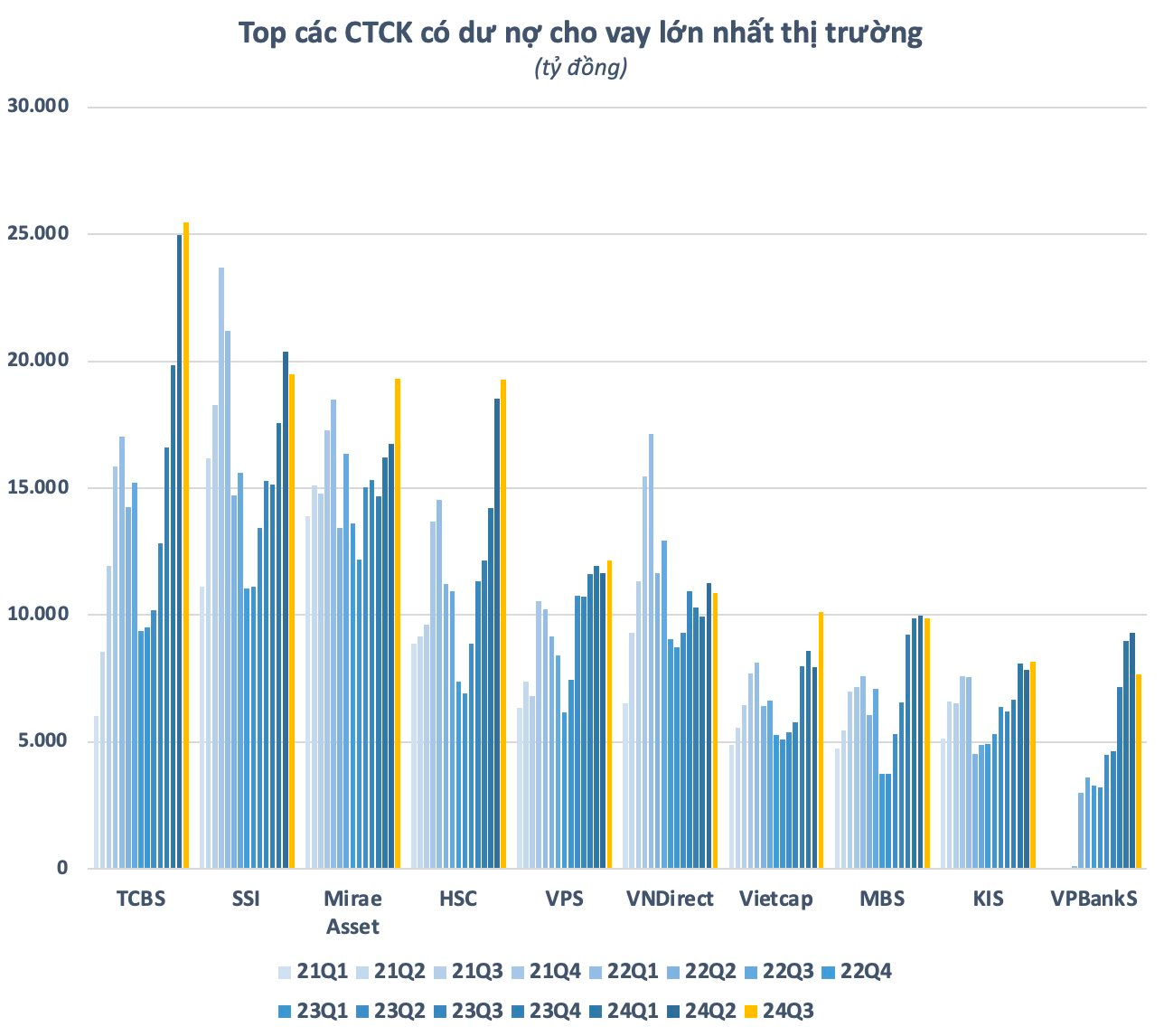

Dư nợ cho vay toàn thị trường tiếp tục tăng nhưng có sự phân hoá rõ rệt trên từng CTCK. Mirae Asset và Vietcap ghi nhận dư nợ cho vay tăng mạnh, lần lượt hơn 2.500 tỷ và 2.100 tỷ đồng so với cuối quý 2. Chiều ngược lại, VPBankS là cái tên có sự sụt giảm dư nợ cho vay mạnh nhất sau quý 3 vừa qua, với giá trị hơn 1.600 tỷ đồng.

Ngoài 3 cái tên kể trên, trong top đầu về dư nợ, quy mô cho vay của TCBS, HSC, VPS, KIS tiếp tục mở rộng còn SSI, VNDirect, MBS bị thu hẹp. Tuy nhiên, biến động nhìn chung không lớn, với mức tăng/giảm đều dưới nghìn tỷ.

Tính đến cuối quý 3, toàn thị trường ghi nhận 7 CTCK có dư nợ trên 10.000 tỷ đồng. TCBS tiếp tục giữ vị trí số 1 về dư nợ cho vay với gần 25.500 tỷ đồng. Đây cũng là CTCK duy nhất có dư nợ trên 1 tỷ USD. Trong khi đó, HSC đã vươn lên mạnh mẽ với dư nợ cao kỷ lục từ khi hoạt động, đạt hơn 19.000 tỷ đồng. Mirae Asset cũng trở lại ngoạn mục để cùng SSI và HSC bám đuổi theo sau TCBS.

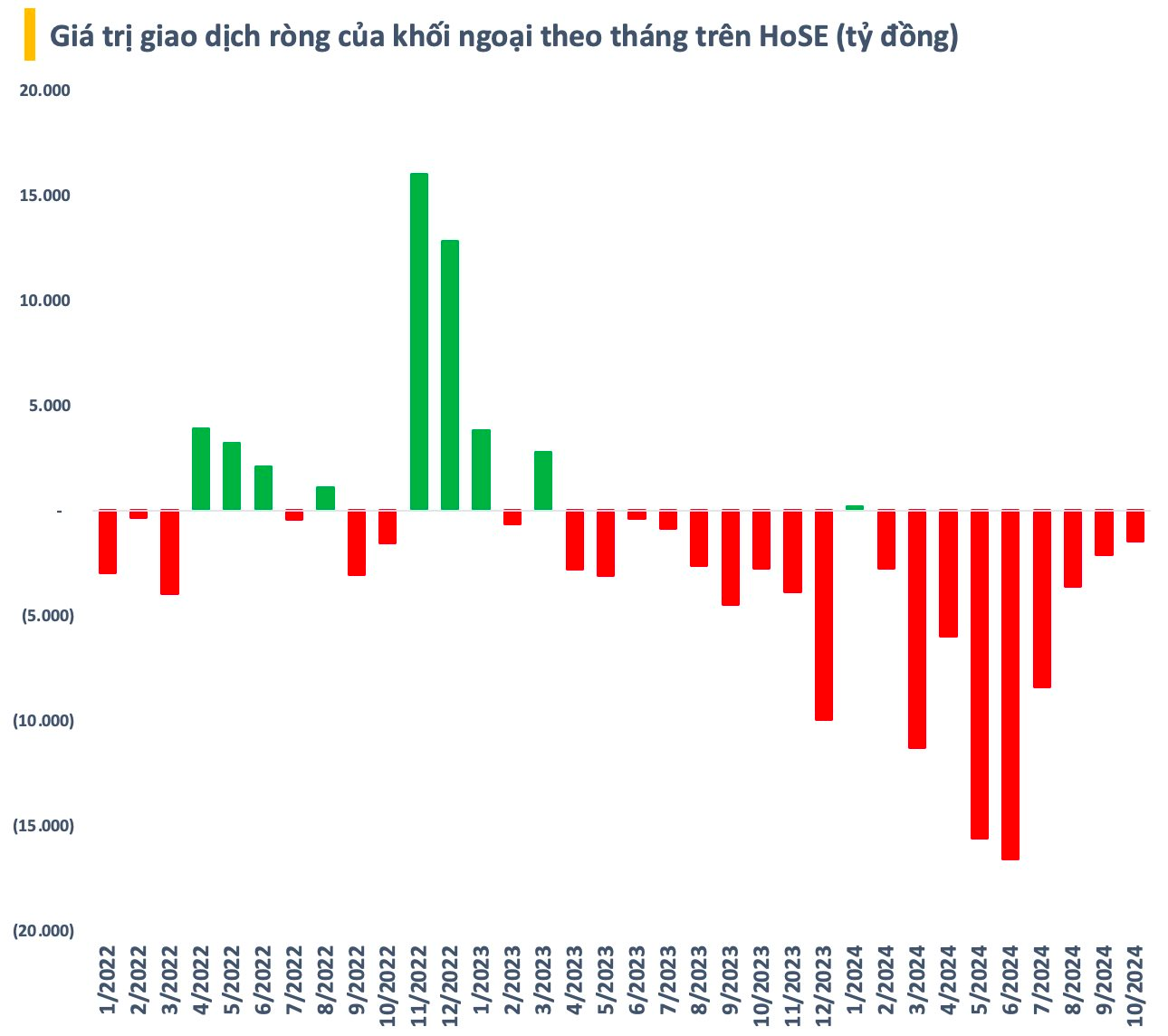

Dư nợ cho vay tại các CTCK tiếp tục tăng lên lập kỷ lục mới góp phần cân lại áp lực bán ròng từ khối ngoại. Trong quý 3, khối ngoại tiếp tục bán ròng thêm 14.000 tỷ đồng trên HoSE. Dù đã có dấu hiệu hạ nhiệt nhưng xu hướng bán ròng chưa chấm dứt. Một vài thời điểm đầu tháng 10 tưởng chừng như đã có sự đảo chiều dòng vốn ngoại nhưng sau đó đà bán vẫn quay trở lại.

Theo SGI Capital, đợt giảm lãi suất mạnh từ Fed và gói kích thích kinh tế lớn của Trung Quốc là yếu tố tác động tích cực đến dòng vốn ngoại gần đây. Tuy nhiên, những yếu tố chưa thuận lợi vẫn hiện hữu khiến hiệu ứng này khó duy trì. Quỹ đầu tư này nhận thấy việc BĐS thực nóng lên đang là tâm điểm hút dòng tiền nội. Thanh khoản của TTCK bởi vậy khó cải thiện nếu thiếu dòng tiền ngoại mua ròng mạnh.

Việc kéo dòng vốn ngoại trở lại được kỳ vọng sẽ khả quan hơn sau khi Thông tư 68/2024/TT-BTC do Bộ Tài chính vừa ban hành, trong đó sửa đổi, bổ sung một số điều về giao dịch chứng khoán trên hệ thống giao dịch chứng khoán; bù trừ và thanh toán giao dịch chứng khoán; hoạt động của công ty chứng khoán và công bố thông tin trên thị trường chứng khoán, có hiệu lực thi hành từ ngày 2/11 tới đây.

Theo đó, nhà đầu tư tổ chức nước ngoài được đặt lệnh mua cổ phiếu không yêu cầu đủ tiền. Công ty chứng khoán thực hiện đánh giá rủi ro thanh toán của nhóm nhà đầu tư này để xác định mức tiền phải có khi đặt lệnh mua cổ phiếu theo thỏa thuận giữa 2 bên. Đây là một bước tiến quan trọng trong tiến trình nâng hạng thị trường chứng khoán Việt Nam.

Điều này được kỳ vọng sẽ tác động tích cực đến tình hình hoạt động kinh doanh của các CTCK. Mặt khác, Thông tư 68 có hiệu lực cũng đòi hỏi các CTCK phải nâng cao năng lực về vốn mạnh mẽ hơn trong tương lai để tránh rủi ro thanh toán. Đây là chất xúc tác để cuộc đua tăng vốn tại nhóm CTCK tiếp tục nóng lên thời gian tới.