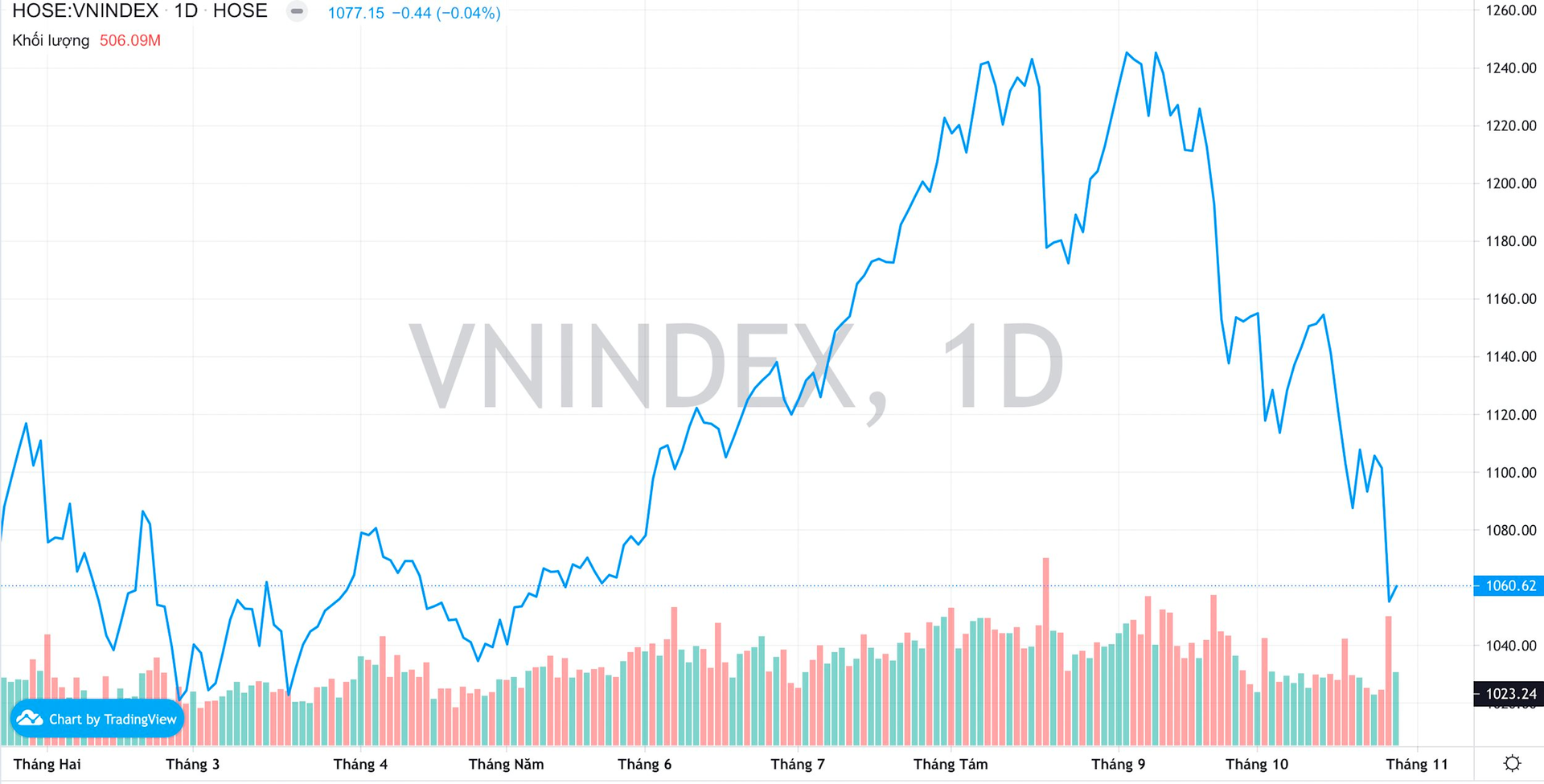

Thị trường chứng khoán tiếp tục trải qua tuần giao dịch đầy biến động với áp lực bán chủ động gia tăng mạnh và bất ngờ trong phiên 26/10. Mặc dù lực bán thu hẹp giúp VN-Index hồi đôi chút vào cuối tuần để lấy lại mốc 1.060 điểm, song tính chung cả tuần chỉ số vẫn mất hơn 47 điểm. Nếu so với đỉnh ngắn hạn, thị trường đã giảm 190điểm, tương đương khoảng 15%.

Đa số các chuyên gia đều đồng thuận xu hướng điều chỉnh đã xác lập rõ ràng và khả năng VN-Index giảm dưới 1.000 điểm cần được tính đến. Dù thị trường cũng đã xuất hiện một số tín hiệu cân bằng, song cần quan sát thêm. Tâm điểm thị trường tuần tới sẽ xoay quanh kỳ họp của FED - cuộc họp sẽ quyết định chính sách về lãi suất điều hành cũng như đưa ra quan điểm và định hướng về chính sách tiền tệ trong thời gian tới.

Khả năng VN-Index “thủng” 1.000 điểm cần được tính đến

Ông Trần Trương Mạnh Hiếu - Trưởng Phòng phân tích Chiến lược CTCK KIS Việt Nam

Với các tín hiệu kỹ thuật hiện tại cho thấy xu hướng điều chỉnh ngắn hạn của VN-Index đang khá rõ ràng khi chỉ số “nhúng” dưới các đường trung bình động ngắn và trung hạn (MA20, MA50 và MA100) và đóng cửa dưới ngưỡng 1.100 điểm.

Dù thị trường xuất hiện một số tín hiệu đảo chiều như khối lượng gia tăng đột biến trong phiên 26/10, cây nến Dragonfly Doji vào phiên cuối tuần cho thấy tâm lý của nhà đầu tư đang trở nên ổn định trở lại. Tuy nhiên, 2 tín hiệu này chưa khẳng định được thị trường có thể đảo chiều ngay, mà cần có sự tích lũy dần trước khi quay lại xu hướng tăng trong ngắn hạn.

Thị trường đang trong xu hướng điều chỉnh và tâm lý nhà đầu tư đang khá nhạy cảm với những thông tin/ diễn biến bất lợi. Do đó, chuyên gia cho rằng vẫn có khả năng thị trường sẽ điều chỉnh về dưới ngưỡng 1.000 điểm. Tuy nhiên, nếu có nhịp điều chỉnh này nhà đầu tư nên xem đây là cơ hội tích lũy cổ phiếu cho những vị thế trung và dài hạn nhiều chứ không nên chỉ nhìn vào mặt rủi ro của thị trường.

Dưới góc nhìn trung và dài hạn, thị trường đang được hỗ trợ khá nhiều bởi các yếu tố vĩ mô như (1) sự phục hồi của nền kinh tế, nền kinh tế đã tạo đáy và phục hồi từ Quý 1/2023. (2) sự phục hồi của dòng vốn FDI (3) chính sách tài khóa và tiền tệ mở rộng (để hỗ trợ nền kinh tế) sẽ tiếp tục được thực hiện. Đây là những yếu tố tạo ra một nền tảng cơ bản tốt hỗ trợ một xu hướng tăng trong trung và dài hạn của thị trường chứng khoán.

Về mức định giá thị trường hiện tại, nếu so sánh với mức trước khi xuất hiện đợt tăng tháng 5/2023 có thể là tương đương. Tuy nhiên nếu nhìn vào mức PE của vùng đáy tháng 11/2022 thì vẫn còn cao hơn khá nhiều. Hiện tại thị trường đã điều chỉnh 15% so với mức đỉnh tháng 9/2023, song định giá của toàn thị trường có thể không còn hấp dẫn như tháng 11/2022. Dù vậy, một số cổ phiếu có nền tảng cơ bản tốt đã điều chỉnh về vùng giá hợp lý, vì thế câu chuyện đầu tư ở thời điểm hiện tại là lựa chọn cổ phiếu giá tốt, mua và nắm giữ cho vị thế trung dài hạn.

Dự đoán về động thái của Fed trong cuộc họp tuần tới, chuyên gia KIS cho rằng nền kinh tế của Mỹ có sự tăng trưởng trong Quý 3/2023, do đó Fed khó có thể đảo ngược chính sách thắt chặt tiền tệ trong ngắn hạn. Thêm vào đó, việc “diều hâu” hơn trong việc nâng lãi suất cũng là điều không cần thiết khi lạm phát lõi có xu hướng giảm trong nhiều tháng quá. Khả năng cao Fed sẽ tiếp tục giữ lãi suất ở mức hiện tại trong kỳ họp tháng 11/2023, tức không tăng lãi suất.

Do chính sách này đã được dự báo từ trước bởi nhiều chuyên gia nên thị trường sẽ ít có phản ứng với thông tin nay như các lần trước đây. Tuy nhiên, khi Mỹ duy trì chính sách lãi suất ở mức cao như hiện tại đã đẩy lãi suất trái phiếu của Mỹ lên. Điều này làm dòng vốn toàn cầu có xu hướng rút khỏi các nước và chảy vào Mỹ và vô hình chung tạo ra áp lực lên tỷ giá các nước trong đó có Việt Nam.

Cụ thể tỷ giá VND/USD đã có xu hướng tăng từ tháng 04/2023, và buộc SBV phải có biện pháp can thiệp trong thời gian gần đây. Những biện pháp này ít nhiều đang ảnh hưởng đến thị trường chứng khoán. Vì thế, việc Fed giữ nguyên lãi suất trong kỳ họp tháng 11 có thể không trực tiếp ảnh hưởng đến thị trường và tâm lý nhà đầu tư, nhưng có thể ảnh hưởng gián tiếp thông qua con đường tỷ giá.

"Chờ tin" từ Fed

Ông Ngô Công Bình - Trưởng nhóm Phân tích cơ bản và Chiến lược thị trường Chứng khoán Vietinbank (CTS)

Dù rất khó để dự đoán thời điểm thị trường kết thúc đà giảm, song trong phiên cuối tuần vừa qua ta có thể áp lực bán đã giảm đi, và thanh khoản toàn thị trường có tín hiệu cải thiện giúp cho chỉ số bật tăng trở lại và giữ được sắc xanh khi kết thúc phiên ở mốc 1.060 điểm.

Trong kịch bản thị trường “thủng” 1.000, nhiều rủi ro mà nhà đầu tư có thể xem xét đến, có thể kể tới như: (1) FED bất ngờ tăng lãi suất trở lại trong cuộc họp tuần sau, và tiếp tục phát đi tín hiệu sẽ còn một vài đợt tăng lãi suất trong thời gian tới. (2) Rủi ro địa chính trị tiếp tục leo thang, các cuộc xung đột ở Trung Đông và ở Nga – Ukraine gia tăng trên diện rộng đe dọa phát triển kinh tế cũng như gây ra đứt gãy chuỗi cung ứng. (3) Tăng trưởng tín dụng ở mức thấp, tình trạng thiếu đơn hàng ở các doanh nghiệp tiếp tục diễn ra, đồng thời thúc đẩy đầu tư công không hoàn thành mục tiêu đề ra cũng cần được xem xét đến.

Trong các phiên tiếp theo, nếu như tâm lý nhà đầu tư ổn định đi kèm với đó là tình hình vĩ mô được cải thiện (FED dừng tăng lãi suất, xung đột địa chính trị hạ nhiệt…), chúng ta có thể kỳ vọng quán tính giảm điểm của VN-Index sẽ dừng lại, đồng thời kích thích được dòng tiền ngắn hạn tham gia vào thị trường.

Về động thái của FED, nhiều khả năng họ sẽ dừng tăng lãi suất trong cuộc họp vào tuần sau, tuy nhiên có thể tiếp tục phát tín hiệu neo cao lãi suất hiện tại trong một thời gian dài, điều này giúp NHNN có thêm thời gian để đánh giá tác động của nền lãi suất hiện tại tới nền kinh tế, từ đó điều chỉnh chính sách cho phù hợp với thực tế. Với dự báo đó, nhiều khả năng quyết định của FED sẽ không tác động nhiều tới TTCK.

Định giá P/E của VN-Index đang ở mức khoảng 12.x, đây là một mức định giá tương đối hấp dẫn trong môi trường lãi suất huy động tương đối thấp như hiện nay, ngoài ra báo cáo kết quả kinh doanh quý III của nhiều doanh nghiệp cũng cho thấy sự tăng trưởng tích cực ở một số nhóm ngành nghề như thép, dầu khí…Do vậy, nhà đầu tư hoàn toàn có thể cân nhắc để giải ngân cho mục tiêu dài hạn, đồng thời đón sóng từ việc hồi phục của nền kinh tế.

Tuy nhiên, nhà đầu tư cũng cần lưu ý, mức định giá trên là mức định giá cho toàn thị trường, do vậy khi tiến hành giải ngân, nhà đầu tư cần xem xét đến những nhóm ngành, những doanh nghiệp cơ bản tốt, thực sự được hưởng lợi trong thời gian tới từ vĩ mô chính sách cho đến tiềm năng tăng trưởng trong dài hạn.

Trong thời điểm này, nhà đầu tư cần phải giữ được tâm lý bình tĩnh trong giai đoạn này để tránh những hành động sai lầm. Đồng thời, nên xem xét kỹ lại danh mục của mình, đối với những mã cổ phiếu không có nền tảng cơ bản, nhà đầu tư có thể xem xét hạ tỷ trọng theo hướng giảm rủi ro hoặc cơ cấu danh mục. Đối với những nhà đầu tư đang giữ vị thế tiền mặt, có thể xem xét giải ngân vào những mã cổ phiếu cơ bản tốt, có câu chuyện kỳ vọng rõ ràng trong tương lai và định giá còn hấp dẫn.

Đà giảm có thể tiếp diễn nhưng đã có tín hiệu sắp kết thúc

Ông Nguyễn Anh Khoa - Trưởng phòng Phân tích và Nghiên cứu Chứng khoán Agriseco

Tín hiệu tích cực xuất hiện ở phiên cuối tuần khi VN-Index đảo chiều tăng và quay trở lại mốc 1.060 điểm. Thị trường vẫn đang đối mặt với các yếu tố rủi ro từ cả trong và ngoài nước như các yếu tố phức tạp như xung đột địa chính trị, sự thay đổi chính sách tiền tệ các nước, rủi ro suy thoái kinh tế toàn cầu hay câu chuyện tỷ giá tăng vẫn đang hiện hữu và trở thành những áp lực đối với TTCK.

Thị trường vẫn đang trong nhịp điều chỉnh và trường hợp thủng mốc 1.000 cũng sẽ cần được xem xét đến. Đáy của TTCK chỉ được biết khi đã đi qua, nhưng đã xuất hiện một vài dấu hiệu để tin rằng đợt điều chỉnh có thể sớm kết thúc. Thị trường cũng đã xuất hiện một vài phiên nỗ lực phục hồi khi định giá của VN-Index đã chiết khấu về vùng hấp dẫn hơn. Nền kinh tế chung mặc dù còn gặp nhiều khó khăn nhưng cũng đang dần phục hồi khi các chính sách hỗ trợ thẩm thấu.

Thêm vào đó, VN-Index đã chiết khấu về vùng mà định giá của thị trường và nhiều nhóm cổ phiếu trở nên hấp dẫn hơn.Hiện nay P/E của VN-Index đã giảm xuống còn 13 lần, thấp hơn 1 lần độ lệch chuẩn của P/E bình quân 10 năm qua của thị trường. Khi thị trường chiết khấu đủ sâu và định giá ở mức đủ hấp dẫn, dòng tiền lớn có thể quay trở lại TTCK.

Định giá của thị trường cũng như nhiều nhóm ngành đã về vùng thấp so với quá khứ mở ra cơ hội cho nhà đầu tư tìm kiếm và lựa chọn những cổ phiếu giá rẻ có nhiều tiềm năng tăng trưởng trong tương lai. Nhà đầu tư có thể lựa chọn cổ phiếu của những doanh nghiệp tốt trong nhóm VN30 thậm chí VN100 mà giá bị ảnh hưởng và giảm theo thị trường chung trong khi nội tại và tiềm năng tăng trưởng của doanh nghiệp không có gì thay đổi.

Nhận định về cuộc họp của FED đầu tuần sau, chuyên gia Agriseco cho rằng thị trường đang đặt cược vào vào mức lãi suất vẫn giữ nguyên như hiện tại là 5,25 - 5,5%. Tuy nhiên, với việc lạm phát đang ở mức cao và còn cách xa mục tiêu của FED, mức lãi suất cao như hiện tại có thể phải duy trì trong khoảng thời gian dài nhằm triệt tiêu lạm phát về mức kỳ vọng. Như vậy, TTCK Việt Nam cũng sẽ bị ảnh hưởng bởi chúng ta gần như đã hết dư địa điều chỉnh chính sách tiền tệ nhằm hỗ trợ nền kinh tế. Tỷ giá cũng sẽ gặp áp lực bởi chênh lệch lãi suất giữa VND và USD tiếp tục duy trì ở mức cao.

Sau khi VN-Index có nhịp điều chỉnh trên 15% trong thời gian vừa qua, nhiều nhà đầu tư rơi vào trạng thái chán chường, thất vọng, thậm chí muốn rời bỏ thị trường. Tuy nhiên đây là những biến động rất bình thường của thị trường chứng khoán đặc biệt với một thị trường cận biên như Việt Nam. Điều quan trọng là nền kinh tế Việt Nam cũng như TTCK Việt Nam còn nhiều tiềm năng tăng trưởng.

Đối với những nhà đầu tư với mục tiêu trong trung và dài hạn, nhịp điều chỉnh mạnh đưa định giá thị trường và nhiều nhóm cổ phiếu về vùng hấp dẫn là cơ hội để tích lũy những cổ phiếu tốt về lâu dài. Đối với những nhà đầu tư ưa thích trading, cần phải tuân thủ kỷ luật giao dịch với các mức chốt lời và cắt lỗ đã đề ra nhằm đảm bảo an toàn cho danh mục.